Por Diego Enrico Peñas >

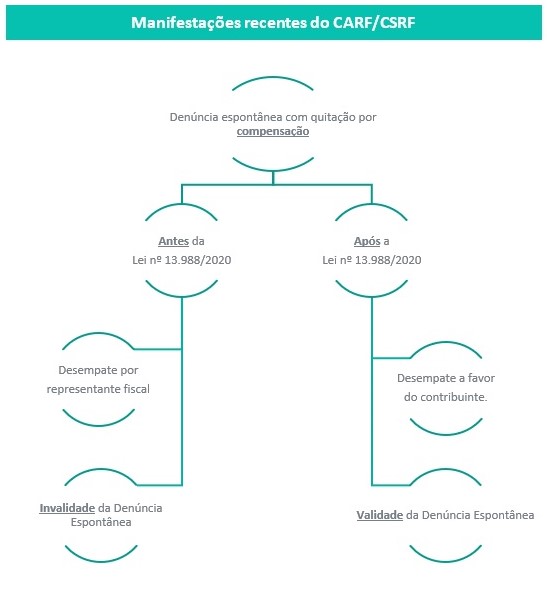

Em mais uma boa aparição do voto de qualidade pró-contribuinte trazido pela Lei nº 13.988/2020, em julgamento realizado no fim de janeiro, os contribuintes tiveram vantagem e conseguiram finalmente reverter o entendimento da Câmara Superior de Recursos Fiscais (CSRF), do Conselho Administrativo de Recursos Fiscais (CARF), de forma a reconhecer a validade da denúncia espontânea no caso de extinção do crédito mediante compensação.

A questão da denúncia espontânea, que ocorre quando o contribuinte autodeclara tributo em atraso, tem uma história bastante conturbada aos olhos da Receita Federal do Brasil (RFB). Ao longo dos anos, duras batalhas vêm sendo travadas em sede administrativa para garantir o reconhecimento dos efeitos integrais deste instituto. Assuntos como a exclusão de todas as multas quando da denúncia espontânea, inclusive as multas de mora, levaram contribuintes a longas discussões administrativas antes da consolidação do entendimento favorável.

Compensação x pagamento em dinheiro

Um destes assuntos que enfrenta recorrente embate administrativo entre a RFB e os contribuintes é a validade de uma denúncia espontânea quando o crédito tributário constituído na denúncia (o tributo pago em atraso) é extinto por meio de “compensação”, ao invés de mediante “pagamento em dinheiro”.

No geral, conforme o texto do Código Tributário Nacional (CTN), art. 138, a denúncia espontânea de fato tem como requisito de validade o integral “pagamento” do tributo devido e dos juros correspondentes. No entanto, muito se discute acerca da interpretação que deve ser dada ao temo “pagamento”. A interpretação adotada pelo Fisco, de que pagamento consistiria apenas na entrega de dinheiro propriamente dito, é bastante controversa.

Os contribuintes entendem que o texto da lei pode ser interpretado no sentido de que “pagamento” contempla qualquer uma das formas de extinção do crédito tributário (previstas no artigo 156 do CTN), em especial a forma da “compensação”.

A compensação não deixa de ser o pagamento de um crédito tributário pelo contribuinte, com a utilização de recebíveis decorrentes de pagamentos excessivos no passado – ou seja, pela compensação busca-se pagar o tributo utilizando um dinheiro que já foi excessivamente entregue ao Fisco. Além disso, em uma interpretação sistemática da lei, não haveria razão para recusar a validade de uma denúncia espontânea quando há a quitação e extinção integral do crédito assim gerado, independentemente da forma de extinção deste crédito (observando as formas legalmente aceitas).

Há algum tempo, contudo, a jurisprudência administrativa vinha acatando um posicionamento essencialmente desfavorável ao contribuinte. Em 2019, por exemplo, foi publicada Solução de Consulta pela RFB sustentando a necessidade de se manter o preciosismo das autoridades fiscais pela interpretação restritiva do temo “pagamento” previsto na lei.

Mais recentemente, em maio/2020, a CSRF reiterou sua intepretação pró-fisco, em julgamento definido por voto de qualidade do representante das autoridades fiscais (proferido ainda no regime anterior à Lei nº 13.988/2020). Nesta ocasião, prevaleceu o entendimento de que o “pagamento e compensação são formas distintas de extinção do crédito tributário”: “Não se afasta a exigência da multa de mora quando a extinção do crédito tributário confessado é efetuada por meio de declaração de compensação”.

Regularização fiscal

Com a mais recente decisão pró-contribuinte, no entanto, embora a discussão ainda deva estar longe de pacificação, entendemos que se abre mais uma avenida aos contribuintes para conseguir sua regularização fiscal, o que tem se mostrado cada vez mais relevante paras aqueles empresários que objetivam sobreviver aos efeitos da pandemia.

VOLTAR