Por Cauê Rodrigues Amaral >

Muito se tem falado sobre reforma tributária. Dedicaremos alguns de nossos artigos semanais para tratar do tema, sendo este artigo dedicado a trazer um contexto geral sobre o momento atual do debate político relativo à reforma tributária. Afinal o que é reforma tributária? Reforma tributária é um procedimento empreendido para melhorar a eficiência da administração tributária e maximizar os benefícios econômicos e sociais que podem ser alcançados através do sistema tributário[1].

Será que esse procedimento para melhorar a eficiência da administração tributária e maximizar os benefícios econômicos e sociais no Brasil é realmente necessário? Muito se discute sobre o atual sistema tributário brasileiro, que, de fato, apresenta indesejadas consequências econômicas. Além de diminuir a produtividade da economia nacional, ao taxar excessivamente os bens e serviços, o atual sistema acaba gerando grandes distorções distributivas, especialmente pelas brechas apresentadas na legislação, que acabam contribuindo para o contrassenso em onerar a tributação sobre o consumo e desonerar a tributação sobre a renda.

Estudos mostram que a maior arrecadação tributária no Brasil é sobre o consumo de bens e serviços, inclusive, na contramão de países economicamente em desenvolvimento (México, Chile e Turquia) e desenvolvidos (EUA, Alemanha, França e Reino Unido):

De acordo com os dados do Banco Mundial, o Brasil é o campeão mundial em tempo despendido pelas empresas para o cumprimento das obrigações tributárias acessórias, exigindo 2.600 horas de trabalho anuais de uma empresa de porte médio – mais do que o dobro de horas gasta pela Bolívia, que vem em segundo colocado[2].

Lembrando ainda que a complexidade do atual sistema tributário e a consequente insegurança jurídica fazem do Brasil um famoso campo de batalha entre o fisco e o contribuinte, seja na esfera administrativa ou judicial.

Diante desse cenário, quais são as propostas de reforma tributária que estão na mesa do debate político?

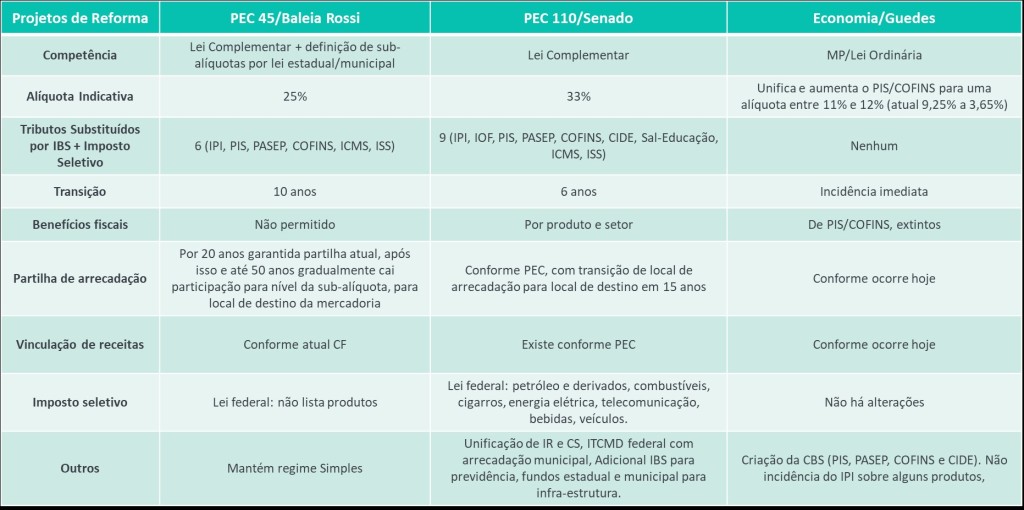

Em relação a tributos indiretos, aqueles incidentes sobre o consumo e a produção, os principais projetos de emenda constitucional (PECs) em andamento, destacamos os dois macro modelos de reforma – a PEC nº 110/2019[3], do Senado Federal, e a PEC nº 45/2019[4], da Câmara dos Deputados. O objetivo de ambos projetos consiste na simplificação e a racionalização da tributação sobre a produção e a comercialização de bens e a prestação de serviços, cuja arrecadação é atualmente compartilhada entre União, Estados, Distrito Federal e Municípios. Além dessas PECs, destacamos alguns aspectos relativos ao projeto de reforma do governo Jair Bolsonaro, liderado pela equipe do ministro da economia Paulo Guedes[5].

O que se propõe nesses projetos? Muito embora os projetos de reforma possam tomar outros rumos, destacamos abaixo um quadro comparativo entre as propostas apresentadas:

Conforme demonstrado no quadro acima, as propostas PEC/45 e PEC/110 criam outro imposto de competência da União, além do IBS, o denominado imposto seletivo. Ao mesmo tempo que a PEC 45 cria o IBS e o imposto seletivo, extingue seis tributos, sendo quatro de competência da União – IPI, PIS, PASEP e COFINS – além do ICMS e do ISS, de competência dos estados e municípios, respectivamente.

A PEC 110 extingue os mesmos seis tributos, além de outros três de competência da União: IOF, Salário-Educação e CIDE-Combustíveis.

Ao passo que a proposta liderada pela equipe do ministro da economia pretende criar um imposto sobre valor agregado federal, a partir da unificação das contribuições ao PIS, PASEP e a COFINS, com a denominação de Contribuição sobre Bens e Serviços (CBS). Além disso, referida proposta pretende substituir o IPI por um tributo seletivo e extinguir a CIDE.

A alíquota média do IBS na proposta do Senado Federal (i.e., de 33%) é maior do que a média proposta pela Câmara dos Deputados, que gira em torno de 25%. Enquanto a alíquota única da CBS varia entre 11% e 12%.

Manter a neutralidade do Produto Interno Bruto (PIB) mediante a definição de alíquotas para o IBS é uma tarefa bastante complexa (i.e., estimar alíquotas para o IBS que acabem igualando a atual receita auferida com a arrecadação dos tributos que serão substituídos). De todo modo, as alíquotas propostas na PEC/45 e PEC/110 estão aparentemente acima do indicativo de neutralidade de arrecadação fornecido pelo estudo do PIB. O economista Bernard Appy, mentor da PEC/45, estima que a proposta deve elevar o crescimento do PIB em 10 pontos percentuais em um prazo de 15 anos, por exemplo[6].

Outro fator importante, diz respeito aos benefícios fiscais. A PEC/110 contempla a possibilidade de conceder incentivos fiscais a alguns setores produtivos e atividades econômicas específicas – como alimentação básica, saneamento básico e educação infantil. A PEC/ 45 e a proposta do ministro da economia, aparentemente, não apresentam nenhum benefício nesse sentido.

Além disso, o período de transição com arrecadação paralela de todos os tributos apresentado na proposta da Câmara dos Deputados e do Senado Federal, respectivamente de 10 e 6 anos, é muito grande. Um período de transição de 3 anos seria suficiente.

Embora tenham a intenção de simplificar a incidência tributária sobre o consumo e a produção, em nossa opinião, os dois macro modelos de reforma atualmente em discussão no Congresso talvez não consigam atingir esses objetivos pelas seguintes razões:

(i) a redação dos projetos não nos parece clara e objetiva o suficiente conforme necessário para embasar uma regra-matriz de incidência tributária que discipline efetivamente a relação jurídico-tributária entre o fisco e o contribuinte;

(ii) os períodos de transição de ambas as propostas são muito longos e o convívio com dois regimes de tributação nesse período aumentará a complexidade do sistema;

(iii) essas verificações poderão aumentar conflitos entre fisco e contribuintes e nada se trata nos projetos de meios alternativos de solução de conflitos passados e futuros entre fisco e contribuintes;

(iv) as alíquotas em estudo para os tributos de consumo estão aparentemente acima do indicativo de neutralidade de arrecadação fornecido pelo estudo de PIB, ou seja, talvez não contribuam para redução dos impostos sobre consumo e podem contribuir para seu incremento.

Acreditamos que seja prudente e necessário aprimorar os projetos de reforma para que eles efetivamente viabilizem uma simplificação das incidências tributárias sobre consumo e produção, reduzam as inseguranças jurídicas e o custo de observância da legislação tributária, sem incrementar a respectiva carga tributária.

Trataremos nos próximos posts:

(I) de exemplos comparativos hipotéticos da incidência tributária dos tributos indiretos atualmente e como pode vir a ocorrer caso as reformas tributárias passem como vêm sendo discutidas para o setor de serviços, comércio e indústria;

(II) dos projetos de alteração na tributação da pessoa jurídica sobre lucros e tributação de dividendos e juros sobre capital próprio e alguns exemplos dos possíveis impactos;

(III) das propostas de alteração na tributação das pessoas físicas, na modalidade de carnê-leão, tributação de aplicações financeiras, IGF e ITCMD; e

(IV) do que se deveria esperar no caso de folha de pagamentos para uma reforma tributária igualitária.

—

[1] (Granger, 2013, p. 1).

[2] https://economia.estadao.com.br/noticias/geral,2600-horas-so-para-pagar-impostos,84773.

[3]https://legis.senado.leg.br/sdleg. getter/documento?dm=7977727&ts=1576781828140&disposition=inline.

[4]https://www.camara.leg.br/proposicoesWeb/prop_mostrarintegra?codteor=1728369&filename=PEC+45/2019.

[5] https://www.gazetadopovo.com.br/republica/reforma-tributaria-proposta-governo-detalhes-2019/.

[6] https://valor.globo.com/politica/noticia/2019/09/19/reforma-tributaria-pode-fazer-pib-crescer-10-pontos-em-15-anos-diz-appy.ghtml.

VOLTAR